Conheça todos os ativos disponíveis

IVVB11

(R$ MM)

O IVVB11 replica o desempenho do índice S&P500, calculado pela S&P Dow Jones, que mede o retorno das 500 maiores empresas americanas e cobre aproximadamente 80% da capitalização de mercado.

ETF do S&P 500 no Brasil - Como Funciona o IVVB11?

Entenda como esse ETF funciona, qual sua rentabilidade e como é sua carteira.

O IVVB11 é um ETF que busca replicar o índice S&P 500, composto pelas 500 empresas americanas de maior capitalização de mercado. Este fundo listado no Brasil investe no mínimo 95% do seu patrimônio em cotas do IVV, um dos mais conhecidos ETFs dos EUA.

O S&P 500

O S&P 500 é um dos índices de mercado acionário mais conhecidos e importantes do mercado financeiro global, projetado para acompanhar o desempenho das 500 maiores empresas de capital aberto listadas nas bolsas de valores dos Estados Unidos, como a NYSE e a Nasdaq.

Criado pela Standard & Poor's em 1957, ele se destaca por representar uma ampla variedade de setores econômicos, oferecendo uma visão abrangente do mercado de ações americano.

A metodologia do índice é baseada na capitalização de mercado ajustada pelo free float, ou seja, as empresas são ponderadas de acordo com o valor de suas ações disponíveis para negociação pública.

Para que uma empresa seja incluída no índice, ela deve atender a diversos critérios, como estar sediada nos EUA, ter uma capitalização de mercado significativa, apresentar um alto nível de liquidez, e possuir uma porcentagem mínima de ações em circulação no mercado.

Além de ser um termômetro da economia americana, o S&P 500 é amplamente utilizado como um benchmark para medir o desempenho de carteiras de investimentos, ETFs e estratégias financeiras de gestão passiva e ativa ao redor do mundo.

O ETF IVVB11

Administrado e pelo Banco BNP Paribas, o IVVB11 é gerido pela BlackRock Brasil, cobrando uma taxa total de 0,23% ao ano.

O nome oficial do fundo é ISHARES S&P 500 FUNDO DE INVESTIMENTO EM COTAS DE FUNDO DE ÍNDICE - IE e seu CNPJ 19.909.560/0001-91.

Lançado em maio de 2014, o IVVB11 é o 12o ETF mais antigo do Brasil, apresentando movimentações de mercado similares às de seu índice de referência.

A cota do IVVB11 hoje está sendo negociada por pouco mais de R$ 408,00 na data de publicação deste artigo, sendo acessível a qualquer investidor.

Existem outros ETFs parecidos?

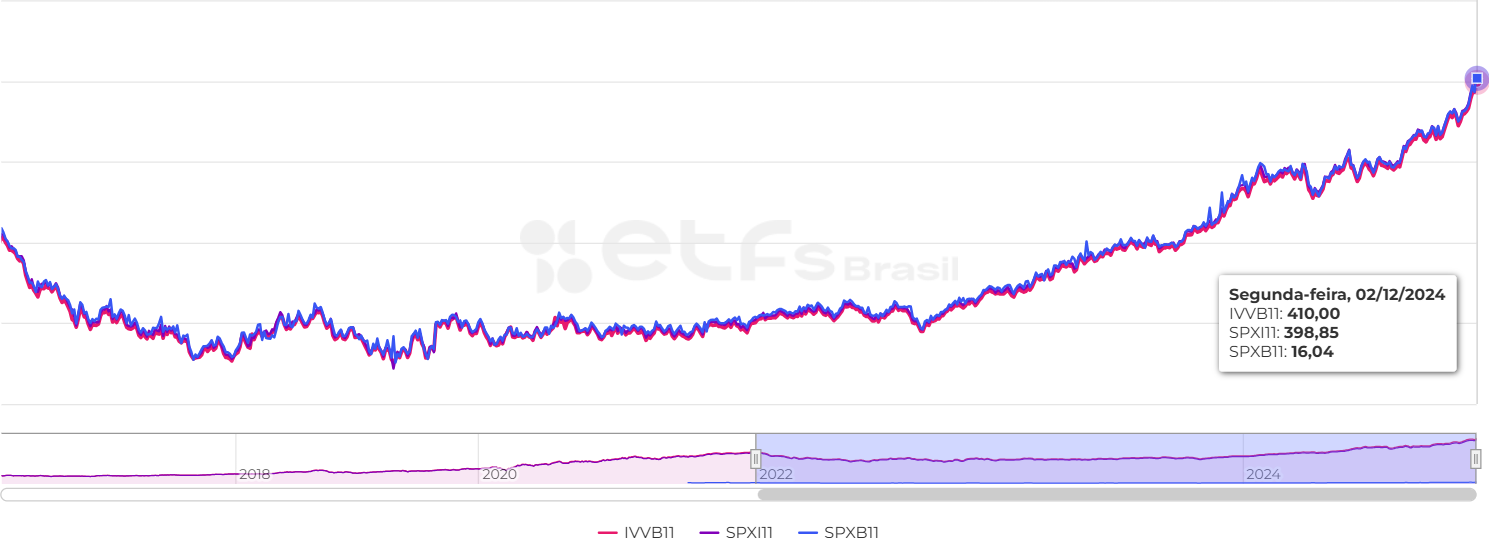

Atualmente, existem dois outros ETFs brasileiros que acompanham o S&P 500, são esses o SPXB11, gerido pelo BTG Pactual Asset Management e o SPXI11, gerido pelo Itaú Unibanco.

Ambos ETFs tiveram seus inícios após o lançamento do IVVB11: o SPXI11 foi lançado em 2015, enquanto o SPXB11 foi lançado alguns anos depois em 2021.

Nos últimos 12 meses, até o a data de publicação deste artigo (12/12/2024), esses 3 ETFs obtiveram retornos similares. O SPXI11 obteve maior retorno entre os comparáveis, de 60,06%. O IVVB11 ficou em segundo lugar, atingindo retorno de 59,96%, enquanto o SPXB11 obteve retorno de 59,62%

Um dos métodos mais utilizados no mercado para medição de risco de um ativo é através da análise de seu desvio padrão. O desvio padrão é a medida estatística de volatilidade da cotação de um ativo. Essa métrica indica o quão dispersos os preços do ativo estão em relação ao seu preço médio.

O ETF da BlackRock e do Itaú apresentaram volatilidade similar nos últimos 12 meses, com desvio padrão de 13,61% e 13,94%, respectivamente. No entanto, o SPXB11 apresentou desvio padrão mais elevado na mesma janela de tempo, atingindo 19,13%.

IVVB11 Cotação: comparativo desde janeiro de 2022 até dezembro de 2024 (base 100)

O ETFs Brasil possui uma plataforma para comparação de ETFs, BDRs, FIIs, índices e fundos. Confira uma comparação de IVVB11 e outros ETFs neste link e analise indicadores como PL, drawdown, cotações, spread e muitos outros.

Embora os retornos desses ETFs sejam similares, existem diferenças significativas entre os preços de suas cotas. O SPXB11 apresenta a cota de menor preço, de R$ 15,97, enquanto o SPXI11, que possui o segundo menor preço, registra R$ 397,50 por cota.

Em outras palavras, ao optar pelo SPXB11, o investidor pode obter retornos similares aos de outros ETFs de S&P 500, mas com a possibilidade de investir um valor inicial consideravelmente menor.

Carteira e composição.

Em dezembro de 2024, os dez principais ativos que faziam parte da carteira do ETF podem ser visualizados no diagrama abaixo.

| Ativo | % do PL |

|---|---|

| AAPL | 7,26% |

| NVDA | 6,64% |

| MSFT | 6,47% |

| AMZN | 4,17% |

| META | 2,68% |

| TSLA | 2,28% |

| GOOGL | 2,22% |

| GOOGL | 1,83% |

| AVGO | 1,65% |

| BRKB | 1,64% |

* Pesos correspondem a carteira do IVV, fundo alvo do IVVB11

O IVVB11 paga dividendos?

O IVVB11 não realiza distribuição de dividendos para seus cotistas. Os dividendos distribuídos pelos ativos da carteira do ETF são automaticamente reinvestidos. Esses reinvestimentos contribuem para maior rentabilidade do ETF no longo prazo.

Como usar o IVVB11 para compor seu portfólio

Fundos que acompanham o S&P 500 podem ser integrados em diversas estratégias de investimento.

Exposição ao mercado americano: O IVVB11 pode ser utilizado para obter acesso direto à economia dos EUA, diversificando seu portfólio com ativos de um dos mercados mais estáveis do mundo e garantindo exposição a um índice amplamente reconhecido por seu desempenho consistente.

Exposição ao dólar: Por investir em empresas negociadas em dólar, o IVVB11 pode atuar como proteção contra desvalorização do real, balanceando o impacto de flutuações cambiais em seu portfólio.

Complemento de Ações Locais: Caso o investidor já invista em ações brasileiras, o IVVB11 pode equilibrar seu portfólio, reduzindo riscos associados ao Brasil.

Os principais riscos e desvantagens do IVVB11

O IVVB11 apresenta alguns riscos importantes que devem ser considerados pelos investidores.

Um dos principais é o risco cambial, já que o ETF está exposto ao dólar, e uma valorização do real pode impactar negativamente os retornos.

Além disso, embora o S&P 500 seja amplamente diversificado, ele está sujeito à volatilidade do mercado americano, podendo sofrer quedas significativas em períodos de instabilidade econômica nos EUA.

Outro ponto a ser destacado é o risco sistêmico, pois crises globais ou setoriais podem afetar o desempenho das empresas que compõem o índice.

Por fim, os dividendos pagos pelas empresas do S&P 500 não são distribuídos diretamente aos cotistas, sendo reinvestidos no fundo, o que pode ser uma desvantagem para quem busca rendimentos recorrentes em reais.

O IVVB11 vale a pena?

Investir no IVVB11 é uma maneira eficiente de obter exposição ao mercado americano, já que o fundo segue o índice S&P 500, reconhecido por sua ampla diversificação e pela representatividade de grandes empresas líderes em diversos setores econômicos.

O ETF também oferece proteção cambial em períodos de valorização do dólar e é uma alternativa simples para diversificar o portfólio com grandes empresas globais.

No entanto, é importante considerar seus riscos, como a volatilidade do mercado americano, o impacto da valorização do real sobre os retornos e o fato de os dividendos não serem distribuídos diretamente aos investidores.

Você pode utilizar o comparador do ETFs Brasil para realizar análises adicionais do IVVB11 e decidir se é um bom investimento para você.

Rentabilidade

Rentabilidade

Retornos Mensais

Retornos Mensais

| Jan | Fev | Mar | Abr | Mai | Jun | Jul | Ago | Set | Out | Nov | Dez | Ano | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2025 | -3,3% | -0,4% | -8,7% | -2,0% | -13,8% | ||||||||

| IVVB11 | -3,3% | -0,4% | -8,7% | -2,0% | -13,8% | ||||||||

| Dif. | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | ||||||||

| 2024 | 3,5% | 5,4% | 4,1% | -0,5% | 5,9% | 10,3% | 2,3% | 2,1% | -1,4% | 5,4% | 9,3% | 1,2% | 58,3% |

| IVVB11 | 3,5% | 5,4% | 4,1% | -0,5% | 5,9% | 10,3% | 2,3% | 2,1% | -1,4% | 5,4% | 9,3% | 1,2% | 58,3% |

| Dif. | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| 2023 | 1,4% | 0,5% | 0,2% | 0,0% | 1,5% | 0,9% | 1,9% | 3,3% | -3,6% | -2,0% | 6,7% | 3,2% | 14,5% |

| IVVB11 | 1,4% | 0,5% | 0,2% | 0,0% | 1,5% | 0,9% | 1,9% | 3,3% | -3,6% | -2,0% | 6,7% | 3,2% | 14,5% |

| Dif. | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

O retorno do benchmark é relativo ao período de negociação do ativo de forma a torná-los comparáveis.

Carteira

Carteira

| Ativos | % do PL | Gráfico |

|---|---|---|

| ISHARES CORE SP500 | 99,87% | |

| Outros | 0,13% |

Métricas de Risco/Retorno

Métricas de Risco/Retorno

| No ano | 12 meses | Últimos 3 anos | |

|---|---|---|---|

| Desvio Padrão | 24,72% | 18,79% | 19,24% |

| Índice Sharpe | -2,08 | 0,53 | 0,20 |

| Retorno | -13,81% | 20,96% | 53,81% |

| Max. Drawdown | -30,71% |

| Data Max. Drawdown | 10/10/2022 |

| Tempo de recuperação (dias) | 577 |

Spread entre o preço de fechamento e o valor patrimonial da cota

Spread entre o preço de fechamento e o valor patrimonial da cota

Drawdown

Drawdown

Evolução do PL

Evolução do PL

Número de Cotistas

Número de Cotistas

Nenhuma informação contida nesta página se caracteriza como uma oferta, recomendação de compra, venda ou manutenção de nenhum instrumento financeiro e de nenhuma plataforma de negociação. Além disso, nenhuma informação relativa a índices ou qualquer outra informação disponibilizada constitui qualquer tipo de consultoria ou análise financeira. Nem o ETFs Brasil, nem suas empresas relacionadas ou qualquer colaborador ou sócio das empresas possuem qualquer tipo de responsabilidade por perdas ou danos incorridos pelo usuário devido a qualquer informação contida nesta página.

Comentários

Comentários

Assine a newsletter do ETFs Brasil

Preencha o formulário para receber estudos e novidades.